德璞资本:复盘十大热门行业:国企低估几何 估值如何重塑

来源:德璞资本官网 作者:DOO编辑

德璞资本:复盘十大热门行业:国企低估几何 估值如何重塑

市场研判:指数探底回升

关注方向:消费+业绩,数字经济

操盘妙招:复盘十大热门行业:国企低估几何 估值如何重塑?

一、大势研判

【指数复盘】

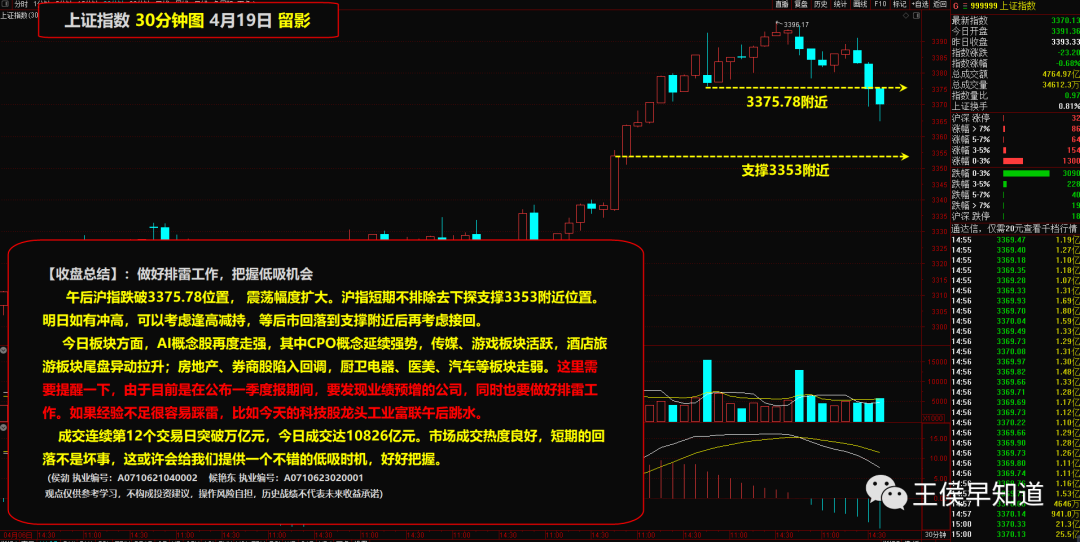

午后沪指跌破3375.78位置, 震荡幅度扩大。沪指短期不排除去下探支撑3353附近位置。明日如有冲高,可以考虑逢高减持,等后市回落到支撑附近后再考虑接回。

今日板块方面,AI概念股再度走强,其中CPO概念延续强势,传媒、游戏板块活跃,酒店旅游板块尾盘异动拉升;房地产、券商股陷入回调,厨卫电器、医美、汽车等板块走弱。这里需要提醒一下,由于目前是在公布一季度报期间,要发现业绩预增的公司,同时也要做好排雷工作。如果经验不足很容易踩雷,比如今天的科技股龙头工业富联午后跳水。

成交连续第12个交易日突破万亿元,今日成交达10826亿元。市场成交热度良好,短期的回落不是坏事,这或许会给我们提供一个不错的低吸时机,好好把握。

点击输入图片描述(最多30字)

二、资讯解读

国家发改委:大力发展数字经济

4月19日,国家发改委新闻发言人孟玮今日在新闻发布会上表示,我们将重点从五方面发力,持续做强做优做大我国数字经济。

解析:在制度建设方面,加快构建“1+N”数据要素基础制度体系,推动有条件的地方和行业开展数据要素流通使用先行先试,统筹构建多层次、多元化和场内场外相结合的数据要素市场体系。建议关注卫宁健康、电科网安、久远银海等。

发改委:加快推进充电桩和城市停车设施建设 大力推动新能源汽车下乡

4月19日,发改委新闻发言人孟玮19日表示,汽车消费是支撑消费的“大头”,我们将加快推进充电桩和城市停车设施建设,大力推动新能源汽车下乡,鼓励汽车企业开发更适宜县乡村地区使用的车型。

解析:同时,加快实施公共领域车辆全面电动化先行区试点。建议关注充电桩、换电相关公司。比如:协鑫能科、国电南自、首航高科等。

上海:加强“科创企业上市培育库”建设 有效推动一批“硬科技”企业在科创板上市

4月19日,上海市人民政府办公厅印发《关于本市进一步放权松绑激发科技创新活力的若干意见》。

解析:其中提出,拓展企业科技创新融资渠道。鼓励金融机构开发专门支持重大科技任务、战略科技力量的金融产品,持续优化科技信贷、高企贷等金融产品。引导银行等金融机构建立以知识产权、人力资本为核心的科技企业评价体系,加强评价结果在信贷业务中的运用。深化“浦江之光”行动,加快形成与科技企业生命周期相适应的金融服务体系。建议关注科创50。

二、操盘妙招

复盘十大热门行业:国企低估几何 估值如何重塑?

A股市场上,国企上市公司已接近1400家,总市值占A股比重超过45%。但长期以来,国企被投资者冠以“效率低”、“成长慢”等标签,估值长期处于民企之下。那么,如果撇开以大型国企为主导的金融、能源等垄断性行业,在充分竞争的市场环境中,国企和民企的真实估值差异如何?这一差异究竟是基本面差异的客观呈现,还是长期形成的投资偏见?

十大热门行业

国企低估几何?

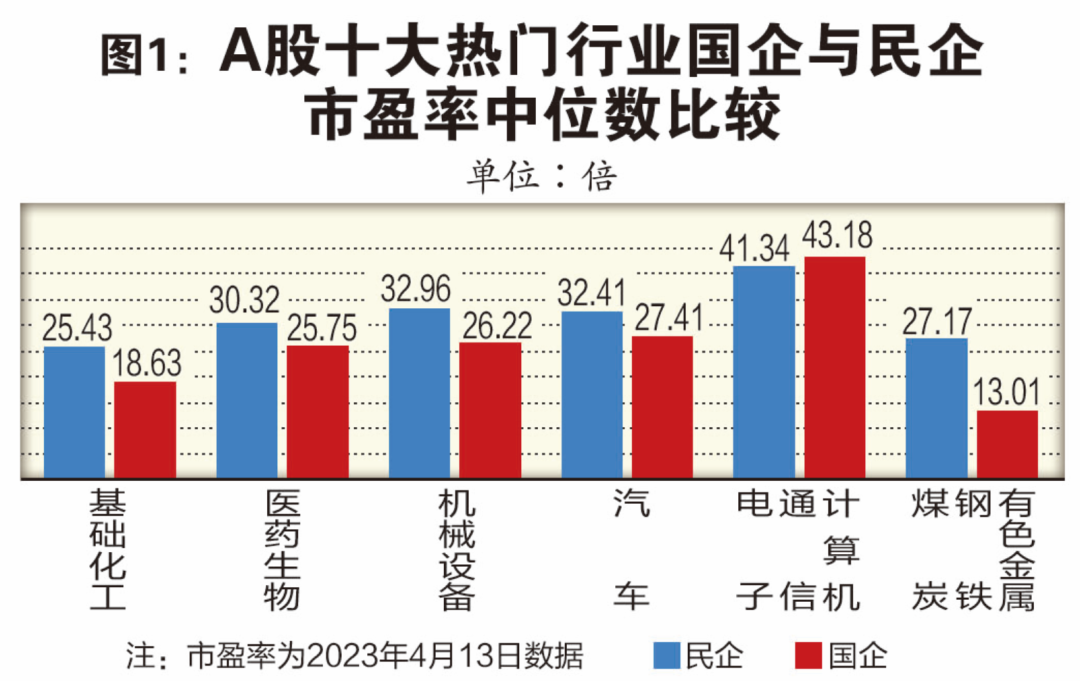

A股国企和民企估值分化,并不仅仅体现在特定的国企垄断性行业。记者选取了基础化工、医药生物、机械设备、汽车、电子、有色等十个热门行业,将其国企与民企的估值差异进行了对比。数据显示,在这些公司数量众多、竞争性强、国企民企均占有一定话语权、关注度高的热门行业中,民企几乎均享有不同程度的估值优势(图1)。

点击输入图片描述(最多30字)

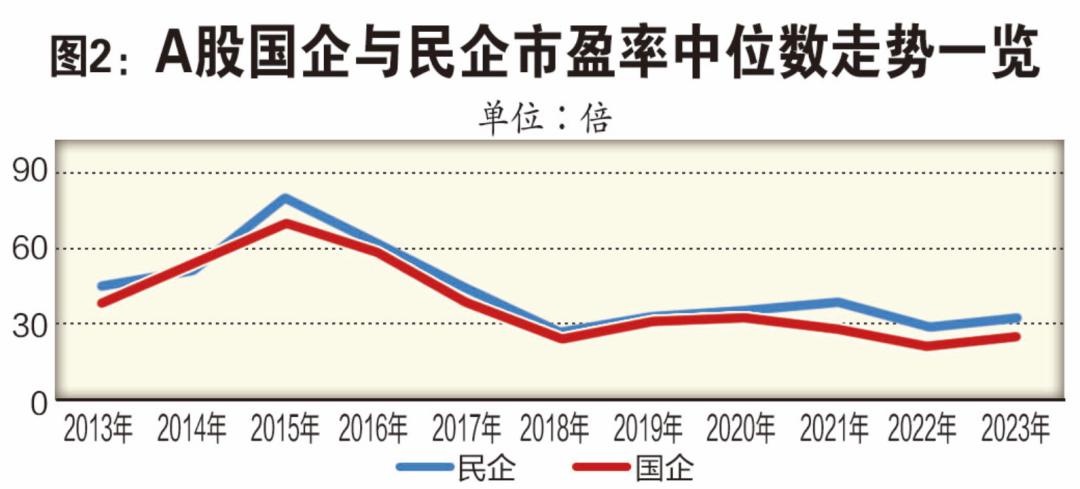

动态来看,过去10年中,上述十大行业国企和民企的市盈率差异经历了“扩大——收敛——再扩大”的过程(图2)。

点击输入图片描述(最多30字)

2015年牛市结束后,市场整体回调,十大行业国企和民企的估值差迅速缩小,2016年至2020年期间,叠加去杠杆、价值投资回归、国企改革等多重市场因素,国企和民企的市盈率中位数相差均维持在5%以内。

这一趋势直到2021年被再次打破并持续至今。2020年和2021年受疫情影响,国企估值逐渐走低,但民企估值仍小幅上扬。当前,十大行业的民企上市公司市盈率中位数约为32.26倍,高出国企上市公司32%。

民企基本面

难以支撑其估值溢价

近3年十大热门行业中,国企和民企出现明显的估值分化。那么,二者的基本面差异是否有相应的体现?

点击输入图片描述(最多30字)

从盈利能力来看,2022年十大行业国企净资产收益率(ROE)中位数为7.78%,相对于民企的差距已由5年前的40%缩小至28%,且相对于民企过去10年ROE逐年下降的趋势,国企ROE保持了稳中带升。

从成长性来看,过去几年受市场环境影响,国企和民企均呈现出较大的波动性。营收增速上,民企历年普遍比国企高出三成以上,而以稀释每股收益增长率来看,国企在多数年份的表现甚至优于民企。2022年国企稀释每股收益增速中位数为5.3%,而民企仅有0.7%。

在现金流质量方面,国企和民企都有趋优表现,且两者差距逐年缩小。2022年国企经营现金流占营业收入比重中位数为9.4%,约比民企低2.4个百分点,而在2016年,二者差距约为3.44个百分点。

最后,在营运能力上,2019年后国企逐渐实现对民企的反超。2022年国企营运资金周转率为1.97次,高出民企23%。

可见,综合盈利能力、成长能力、现金流稳定性、营运能力等各项财务指标分析,虽然上市国企基本面表现整体仍弱于民企,但在过去几年和民企的差距呈现逐渐收敛趋势,个别指标甚至实现反超,这与二者逐渐扩大的估值差异形成背离。

而在国企和民企估值差异最大的煤炭、钢铁、有色金属和化工行业,国企和民企在财务指标上的差异甚至更小,完全不足以支撑二者间1.5倍甚至2倍的估值差异。

分红方面,国企普遍更为慷慨,体现出国企具有更强的投资者回馈意愿。A股上市公司中,近三年国企分红总额占净利润总额为23.4%,高出民企5.54个百分点。2021年国企上市公司股息率中位数为1.32%,高出民企0.29个百分点。

综上,在当前的市场环境、政策倡导和中国特色估值体系的背景下,国企与民企在估值上呈现的差异已与两者基本面状况及公司治理走势出现背离。

联系电话:

电子邮箱:

|

|

合规披露 请仔细阅读以下合规披露: 该网站可在全球范围内访问,并不特定于任何实体。这主要是为了信息集中展示和对比的便利,你的实际权利和义务会基于你所选择的实体从监管所获得的授权和监管所决定。 您必须至少年满18岁,然后才能访问我们的网站产品和服务。 通过访问我们的网站,您确认您符合了年龄的要求。 有些当地法律法规禁止或限制您访问,下载,分发,传播,共享或以其他方式使用本网站上发布的任何或所有文档和信息的权利。 |